Obwohl die jüngsten Bemühungen zur Verbesserung des Zugangs auf die Nähe gab, ist die Frage, ob andere Aktivitätsquellen wie den Einzelhandel auch eine wertvolle Liquiditätsmöglichkeit darstellen.

Der Anstieg des Einzelhandelsfluss- und Anleger-Appetits für Meme-Aktien ergab Headlines zu Beginn der Pandemie, insbesondere in den USA, in denen die Kombination von COVID-19-stimulierenden Stimulus-Checks zusammen mit reduzierten Sportwetten-Möglichkeiten als Auslöser für die Öffentlichkeit getätigt wurde um ihre Aufmerksamkeit auf die Kapitalmärkte zu konzentrieren. Europa hat auch einen Anstieg des Einzelhandels gesehen.

Das Wachstum wird durch Transaktionsergebnisse belegt, die von EquiDuct, dem europaweiten Einzelhandel, der ein, der sich anbietet, veröffentlicht, der gesehen hat 88% Erhöhung des durchschnittlichen täglichen Volumes (ADV) für 2020 Erreichen von 283 Mio. €, in Höhe von 149 Mio. € im Jahr 2019.

, während die europäische Tätigkeit immer kleiner ist als die USA, es gibt jetzt einen ausgeprägten Trend auf. Der Umzug zum Online-Handel mit mobilen Apps wird weiterhin den Appetit von Retail Investors ‘Appetit und Tech Savvy Generationen weiter an ihren Fingerspitzen gewöhnt werden. Dies ist besonders attraktiv angesichts der Nullrendite bei Bargeldeinsparungen gegen das Versprechen des “Zero-Cost-Gebühr” -Trägers.

Traditionell institutionellen Händlern hatten wenig Anreiz, in diesen Fluss zurückzuführen, angesichts der relativ kleinen Ordnung und der Handelung des Handels. Dies sieht jedoch nun auf, um sich zu ändern “Wir können Tausende von Bestellungen von 10 Aktien anstelle einer Füllung erhalten, aber es ist immer noch In unserem Interesse, da es Null-Markt-Auswirkungen gibt, und in bestimmten FTSE 250-Namen kann er 25-30% adv darstellen – die Liquidität, mit der wir engagieren möchten “, sagte ein großer globaler Asset Manager.

Der Schlüsseldifferenzierer, der aktiv in den Einzelhandelsfluss aufgenommen wird, ist Automatisierung. Asset-Manager, die sich mit Einzelhandelsdienstleister ansprechen, ist sich dessen bewusst, dass der Kleinere Retail-Retail anbietet. Wenn der Prozess jedoch vollständig automatisiert ist, ist es nicht länger wichtig, ob es ein- oder 100 Clips gibt, dies ist die Liquidität der Buy-Side-Anforderungen und kann sich effektiv eingreifen. Im Gegensatz zu den USA ist der Einzelhandelsmarkt fragmentiert. In Großbritannien werden die meisten Trades über Einzelhandelsdienstleister ausgetauscht, die dann auf dem Veranstaltungsort gedruckt werden. In Europa finden Trades an den nationalen Austausch statt, während der regionale Austausch in Deutschland vorherrschend bleiben. Die Frage ist, wer die Anbieter von morgens Retailliquidität von morgen sein wird, die zur Brücke helfen könnte die Marktlücke zwischen institutionellem und Einzelhandelsstrom?

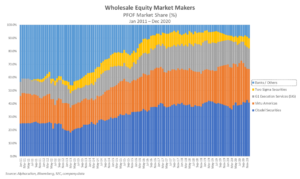

Marktteilnehmer spielen auch eine aktive Rolle bei der erneuten Vernähung der Einzelhandelslandschaft, indem sie die Angebotspositionen, die sie vom Einzelhandel erhalten, in ein zentrales Risikobuch zusammenfassen. Dann können sie mit institutionellen Anlegern in Blockliquidität entweder direkt über Indikation of Interest (IOIs) oder indirekt über Blockplätze interagieren. Aktuelle Daten von Alphacution belegen die wachsende Rolle, die Marktmacher in der Retail-Liquidität spielen. Im November 2020 stellten die Marktteilnehmer 90% des PFOF-Marktes (Payment for Order Flow) in den USA, gegenüber 60% im Jahr 2011.

Die Möglichkeit, den Einzelhandelsfluss besser zu nutzen, ist vielfältig; zu einer Zeit, in der die Intraday-Liquidität austrocknet, müssen Vermögensverwalter die andere Seite ihres Handels finden. Liquiditätsanbieter, die die Marktlücke schließen und die Mauer zwischen institutioneller und Retail-Liquidität entfernen können, werden bieten ihren Kunden einen verbesserten Zugang und die Möglichkeit, die beste Ausführung zu liefern. Dies ist der Fokus in Großbritannien und Europa, um mehr Investitionen in kleine und mittlere Mützen zu kanalisieren. Mangel an Liquidität in diesen Aktien ist seit langem als die größte Abschreckung für Vermögensverwalter fungiert. Die Fähigkeit, auf ein Einzelhandelsinteressen an diesen Namen zuzugreifen, könnte dazu beitragen, dass die Liquiditätsgesetzgeber investieren müssen, um investieren zu können.

Die Verwendung von PFOF ist weiterhin stark diskutiert, um sicherzustellen, dass Einzelhandelsinvestoren den Lebenszyklus ihrer Bestellung verstehen und das bestmögliche Ergebnis erhalten. Während dieses Überwiegend ein US-amerikanisches Phänomen bleibt, sollten die europäischen Regulierungsbehörden feststellen; Der Einzelhandelsfluss stellt einen unbestreitbaren Teil der Kapitalmärkte dar und egal ob Pfof, Einzelhandelspanträger oder Neo-Broker, die den europäischen Einzelhandelsmarkt betreten, ist der Markt innovativ, um die restlichen Barrieren zwischen dem institutionellen und den Einzelhandel zu entfernen. Es ist nur wenn mehrere Liquiditätsquellen können durch besseren Einsatz von Technologien miteinander interagieren, so dass die Kapitalmärkte in der Lage sein werden, die Realwirtschaft effizient zu unterstützen.

The post Retail flow: das neue El Dorado für die Buy-Side? erschien zuerst auf The TRADE.

0 Comments